Bất động sản thương mại đang là quả bom nổ chậm trên thị trường tài chính vào năm 2024, với khoản nợ tồn đọng hơn 6 nghìn tỷ USD. Các ngân hàng khu vực đang phải đối mặt với rủi ro khổng lồ này, khi họ đang nắm giữ một nửa số nợ bất động sản thương mại chưa đến hạn. Nhà đầu tư cần làm gì khi xảy ra kịch bản kinh tế suy giảm?

Rủi ro là những gì còn sót lại sau khi bạn nghĩ rằng mình đã thông suốt tất cả. - Carl Richards

Tổng quan

Thị trường đang ở đỉnh gần như cao nhất trong lịch sử, và như thường lệ, các nhà đầu tư đang vô cùng tự mãn, tưởng chừng như họ đã bị ru ngủ trong một cảm giác an toàn giả tạo.

Thật trớ trêu khi chứng kiến sự thay đổi chóng mặt của vạn vật trong thế giới ngày nay. Chỉ mới 9 tháng trước đây, toàn bộ hệ thống tài chính Hoa Kỳ đã trên bờ vực sụp đỏ khi các ngân hàng khu vực phải chịu áp lực nặng nề trong thị trường lãi suất cao. Và hiện tại, khi GDP tăng lên, Fed đã hoàn tất quá trình tăng lãi suất, các ngân hàng hoạt động bình ổn trở lại. Liệu điều đó có khiến chúng ta quên đi những gì đã diễn ra cách đây chưa đầy 1 năm, gác lại chúng để tập trung xử lý những vấn đề thường nhật ngay trước mắt?

Ta cần chú ý hơn vào rủi ro từ bất động sản tới thị trường trong năm tới. Đó là một khoản nợ CRE trị giá 6 nghìn tỷ USD. Ngay cả khi lãi suất thấp hơn sắp được tung ra, các ngân hàng khu vực một lần nữa rất có thể phải chịu áp lực nặng nề. Liệu ta có thể nói đây là hiện tượng “Thiên Nga Đen" trong một thị trường chưa thể định giá?

Điều gì đang xảy ra ở thị trường bất động sản thương mại?

Vậy chính xác thì điều gì đã xảy ra với bất động sản thương mại trong 9 tháng qua?

Thật khó để có được một cái nhìn toàn cảnh về thị trường bất động sản thương mại trong 9 tháng vừa qua, khi cái gọi là “bất động sản thương mại" không phải là một thị trường đồng nhất.

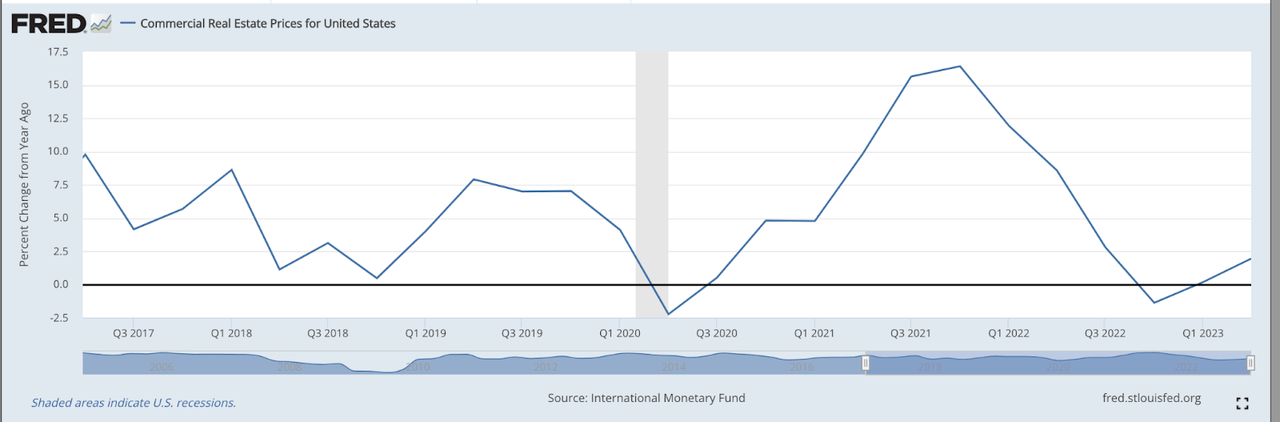

Giá bất động sản CRE YoY (FRED) tại Mỹ theo dự báo của Fed

Theo ước tính của Fed, ta có thể thấy sự phục hồi trong Quý 1 và Quý 2 năm 2023, so sánh với cùng kỳ năm ngoái.

Tuy nhiên, không phải thị trường bất động sản nào cũng được tạo ra một cách bình đẳng.

Ta có thể thấy rõ các bất động sản văn phòng là đối tượng chịu ảnh hưởng nặng nề nhất. Tỷ lệ phòng trống đạt khoảng 20% trong quý 3/2023.

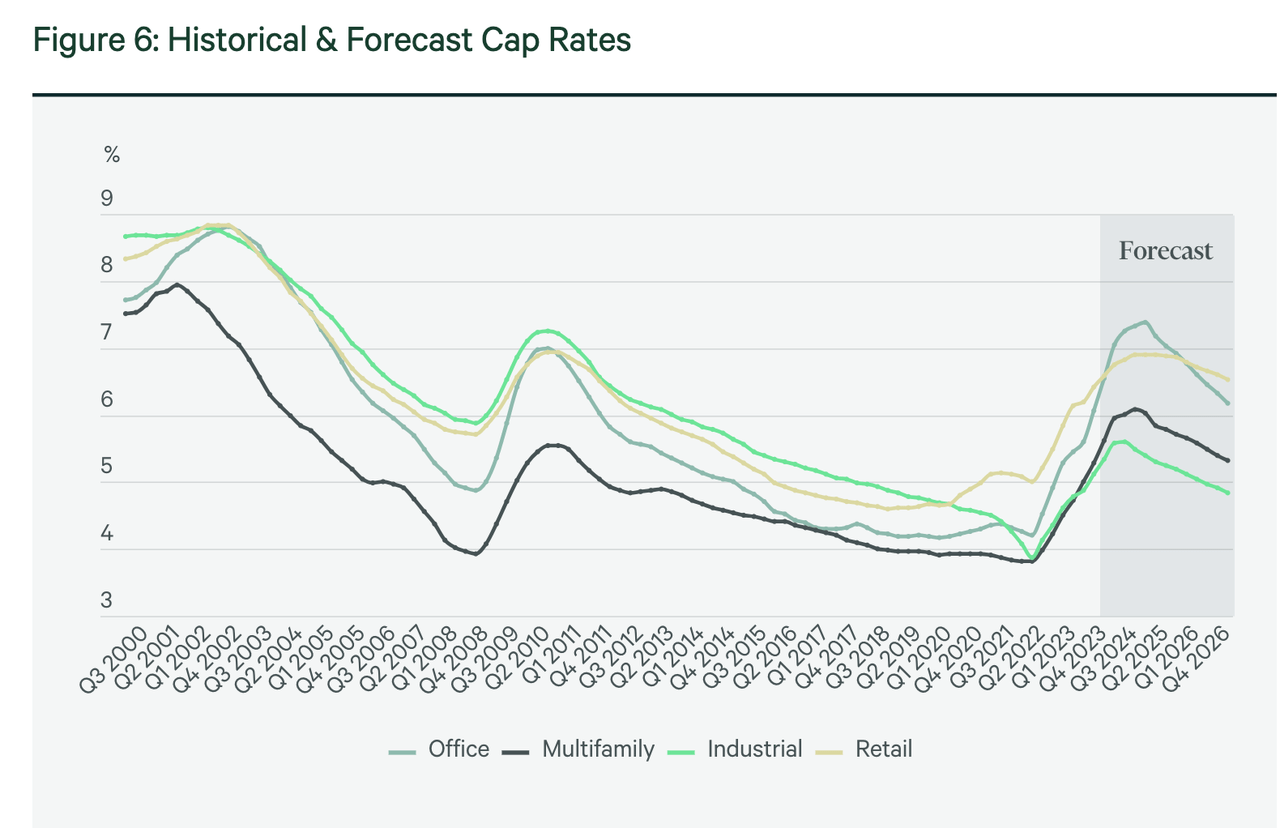

Và theo một số nghiên cứu tương tự, giá bất động sản thương mại đã giảm 20% trên thực tế năm 2023. Tỷ lệ này được ước lượng qua tỷ suất vốn hóa và dự báo sẽ còn giảm thêm 5-15% trong năm tới.

Tỷ suất vốn hóa của một số loại hình bất động sản (CBRE)

Về cơ bản, thật khó để tưởng tượng có bao nhiêu không gian thương mại trong số này sẽ phục hồi được giá trị trước đại dịch. Mô hình không gian làm việc hybrid đang dần trở nên phổ biến hơn, và ngay cả khi các doanh nghiệp không loại bỏ hoàn toàn văn phòng, họ cũng đang cố gắng giảm bớt chi phí này.

Theo Hiệp hội Ngân hàng Thế chấp, có khoảng 1.2 nghìn tỷ USD nợ thế chấp thương mại sẽ đáo hạn từ nay cho đến năm 2025.

Ai sẽ đứng ra thanh toán?

Tất nhiên, những đối tượng có nguy cơ bị đe doạ cao nhất là các ngân hàng khu vực. Theo các cơ quan quản lý, đang có khoảng 6 nghìn tỷ USD nợ bất động sản thương mại chưa thanh toán, và hơn một nửa trong số đó thuộc sở hữu của các ngân hàng, chủ yếu là các ngân hàng nhỏ ở địa phương.

Ở đây, ta thấy được một số rủi ro phát sinh ở các ngân hàng khi phần lớn khoản nợ gắn liền với các khoản vay CMBS - những khoản vay có rủi ro dễ vỡ nợ hơn.

Các khoản vay CMBS rất phổ biến khi chúng có thể bảo vệ tài sản cá nhân của chủ sở hữu và các tài sản khác trong trường hợp vỡ nợ, từ đó giúp việc thoái lui trở nên dễ dàng hơn.Trong giai đoạn thị trường đi lên, những khoản vay sẽ thường bao gồm cả việc “rút tiền mặt" của người đi vay.

Nguồn: Marketwatch

Những khoản vay này không chỉ hạn chế trách nhiệm pháp lý của người đi vay mà còn cho họ khả năng rút tiền, giống như rút vốn chủ sở hữu.

Một nhà đầu tư đã rút tiền có nhiều khả năng sẽ bỏ lại khối tài sản đó.

Điều gì sẽ diễn ra tiếp theo?

Cuối cùng, các ngân hàng nhỏ trong khu vực sẽ phải chịu gánh nặng. Trên thực tế, họ vẫn đang phải gồng gánh áp lực từ lãi suất cao hơn, và ngay cả khi Fed bắt đầu cắt giảm, sẽ cần thời gian để giá trị trái phiếu phục hồi.

Ngay cả khi việc cắt giảm phát huy tác dụng, thị trường bất động sản thương mại vẫn sẽ trải qua một thời kỳ khó khăn trong năm 2024.

Theo báo cáo này, tỷ lệ vỡ nợ đối với CRE có thể đạt tới 10-20%. Con số này tương đương với khoảng 1/4 số tài sản mà một ngân hàng trung bình nắm giữ.

Viễn cảnh tốt nhất mà ta có thể hình dung đó là sự suy giảm dần dần ở thị trường bất động sản.

Và với viễn cảnh xấu nhất, ta có thể quan ngại trước rủi ro sụp đổ từ nguồn tín dụng.

Không còn nghi ngờ gì nữa, điều này sẽ buộc Fed phải hành động. Mặc dù những động thái nhanh chóng của họ trong giai đoạn đầy lo sợ hồi tháng 3 đã giải quyết được tình hình, nhưng Fed không có quyền uy tuyệt đối trong tình hình hiện tại. Khi tình trạng lây lan tín dụng thực sự xảy ra, Fed có thể hỗ trợ khắc phục thiệt hại, nhưng không nhất thiết phải ngăn chặn điều đó.

Chúng ta cần chuẩn bị gì?

Với viễn cảnh này, làm thế nào để các nhà đầu tư có thể chuẩn bị tốt?

Cố gắng dự báo hiện tượng Thiên Nga Đen không phải là giải pháp hiệu quả. Do đó, việc bán tống bán tháo và bỏ chạy có thể không phải là giải pháp tốt nhất trong trường hợp này.

Thay vào đó, ta có thể tập trung vào những cơ hội có thể xảy đến.

Trái phiếu dài hạn

Đầu tư vào trái phiếu dài hạn trong thời điểm này đang dần trở nên có ý nghĩa. Trên thực tế, các nhà đầu tư đã có thể nhìn thấy lợi ích từ chúng sớm hơn, khi lãi suất kỳ hạn 10 năm đã giảm đáng kể so với mức đỉnh gần nhất.

Với chu kỳ cắt giảm sắp tới đã được Fed vạch ra, trái phiếu - đặc biệt là trái phiếu dài hạn - là một lựa chọn khôn ngoan khi ta có thể linh hoạt với độ lồi (convexity) của chúng.

Trái phiếu có thể hoạt động như kênh phòng ngừa trong trường hợp khủng hoảng tín dụng xảy ra giống như trước đây, và ta có thể chứng kiến kịch bản kinh tế “hạ cánh" an toàn, được điều hành bởi Fed.

Ta cũng có thể dễ dàng tích trữ một số ETF - trái phiếu kho bạc 20 năm trở lên của iShares (TLT).

Bitcoin

Bitcoin có thể được tận dụng như một hàng rào bảo vệ nhà đầu tư trước các rủi ro trong hệ thống.

BTC và KRE

Ở biểu đồ phía trên, Bitcoin có màu cam và SPDR® S&P Regional Banking ETF (KRE) có màu đỏ.

Trong khi các ngân hàng khu vực đang sụp đổ, Bitcoin lại tăng vọt. Chúng ta không nên rút ra kết luận nóng vội từ điều này, nhưng chúng có thể bổ sung thêm insight cho quan điểm của chúng ta..

Bitcoin được nhiều người coi là “vàng kỹ thuật số”, và là một giải pháp thanh toán thay thế. Thật hợp lý khi coi bitcoin như một hàng rào chống lại "rủi ro ngân hàng hệ thống".

Hơn nữa, với việc Halving đang đến gần và Bitcoin ETF có thể sẽ ra mắt sớm nhất là vào tháng 1, đầu tư vào Bitcoin có thể là một ý tưởng không tồi.

Các ngân hàng lớn

Cuối cùng, nhà vô địch tiềm năng khác hưởng lợi từ sự yếu kém của các ngân hàng khu vực có thể là các ngân hàng lớn. Tình trạng này có thể mang lại cho họ cơ hội mua tài sản với giá hời, cũng như hưởng lợi từ cơ cấu lãi suất giảm chung.

Tất nhiên, đây sẽ là một vụ cá cược mạo hiểm, và có lẽ giống một giai đoạn phục hồi hơn là một kế hoạch phòng ngừa triệt để.

Ví dụ, các nhà đầu tư có thể cân nhắc việc mua vào quỹ Roundhill Big Bank ETF (BIGB).

Lời kết

Chúng ta luôn có khả năng mắc sai lầm, và dù chúng ta nỗ lực ra sao để dự đoán thành công hiện tượng “Thiên Nga Đen", nhưng theo lý thuyết, chúng ta sẽ không bao giờ có thể đoán trước dược.

Những gì chúng ta có thể làm để chuẩn bị cho những tình huống tương tự, đó là định vị danh mục đầu tư của mình theo hướng có thể bảo vệ tài sản của chúng ta, ngay cả khi điều tương tự xảy ra.

Seeking Alpha - Theo Dự Báo Tiền Tệ