Theo ông Thuân, thị trường chứng khoán Việt Nam là “cuộc chiến” giữa 9 triệu tài khoản cá nhân, với các nhà đầu tư nước ngoài.

![]()

Vì sao gần 20 năm VN-Index vẫn loanh quanh 1.200 điểm?

Chia sẻ tại toạ đàm tại hội thảo “Toàn cảnh thị trường vốn năm 2024 và triển vọng năm 2025” do Hiệp hội Tư vấn Tài chính Việt Nam phối hợp với Tạp chí Đầu tư Tài chính – VietnamFinance tổ chức, ông Nguyễn Quang Thuân, Chủ tịch Fiingroup đề cập tới việc thị trường chứng khoán tại Việt Nam chậm phát triển, biểu hiện là VN-Index mãi “loanh quanh” 1.200 điểm sau gần 20 năm, trong khi Dow Jones đã tăng gấp 3-4 lần.

Lý giải về điều này, Chủ tịch FiinGroup cho biết thời điểm năm 2007 VN-Index đạt 1.170 điểm song P/E của thịtrường lên đến 37-40 lần, còn bây giờ VN-Index 1.200 điểm thì P/E là 11-13 lần. “Thị trường khi đó lạc quan quá mức, nhưng giờ lại bi quá”, ông Thuân cho biết.

Nói thêm về các quỹ đầu tư nước ngoài, ông Thuân cho biết Việt Nam đã hình thành thị trường TPDN, các quỹ hiện có nhu cầu đầu tư đa kênh rất lớn, vào trái phiếu và cổ phiếu, thậm chí trái phiếu chính phủ một phần.

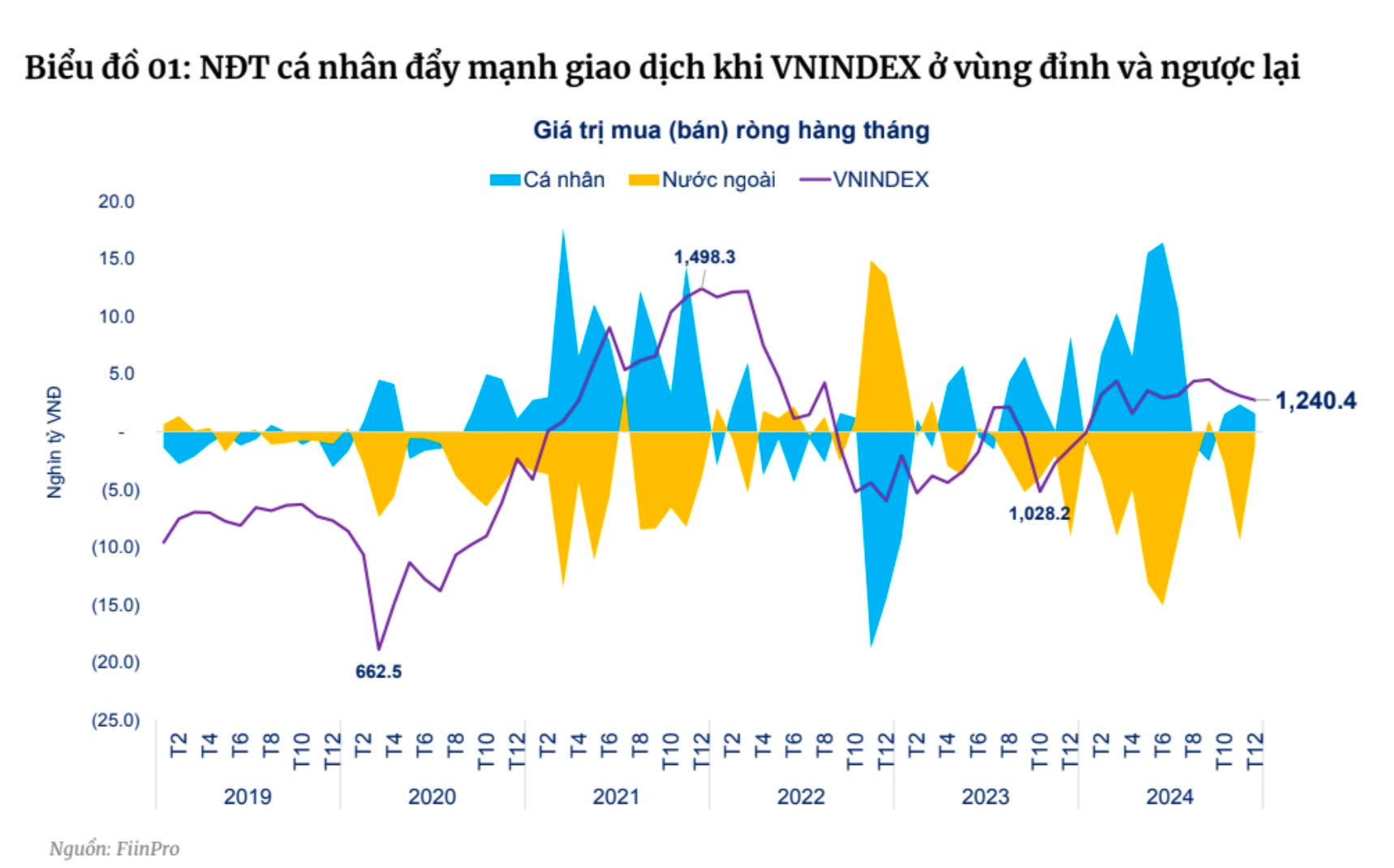

Theo ông Thuân, thị trường chứng khoán Việt Nam là “cuộc chiến” giữa 9 triệu tài khoản cá nhân, với các nhà đầu tư nước ngoài. NĐT cá nhân đẩy mạnh giao dịch khi VN-Index ở vùng đỉnh và ngược lại, trong khi NĐT nước ngoài lại bán ròng mạnh. Thực tế, NĐT trong nước rất "lười" cắt lỗ, nhìn vào hành vi giao dịch thì có thể đánh giá hầu hết nhà đầu tư cá nhân đang lỗ (giai đoạn sóng từ 2021 và đầu 2024).

Do NĐT nước ngoài đầu tư qua các quỹ, đầu tư lâu dài và cơ bản là qua các quỹ thì vẫn có lợi nhuận cao hơn VN-Index trong mấy năm qua bất chấp việc bán ròng mạnh. Điều này do chiến lược và hành vi giao dịch cá nhân là một phần do tư duy “lướt sóng” như chúng ta đều biết.

Minh chứng là nhà đầu tư cá nhân chiếm khoảng 90% tổng giá trị giao dịch ở nhóm cổ phiếu vốn hóa vừa (VNMID) và nhỏ (VNSML), vượt trội so với tỷ trọng 74% ở nhóm vốn hóa lớn (VN30). Đáng chú ý ở nhóm VN30, mặc dù tham gia giao dịch tích cực, tỷ lệ sở hữu thực tế của nhà đầu tư cá nhân (không tính đến nhóm cổ đông nội bộ) rất thấp (dưới 25%).

Chuyên gia này cho rằng con số 9 triệu tài khoản sẽ còn tăng tiếp, có thể lên tới 15 triệu tài khoản. Bởi vậy cần chăm lo về tính minh bạch thông tin, thúc đẩy các quỹ đầu tư trong nước để “đấu tranh” với NĐT nước ngoài.

Nêu một số gợi mở về chính sách, ông Nguyễn Quang Thuân khuyến nghị tăng chất lượng hàng hoá, bên cạnh việc minh bạch đầu tư để tăng hiệu quả hoạt động trên thị trường chứng khoán.

“Các định chế tài chính đầu tư trong nước chưa phát triển mạnh mẽ, quy mô vốn và tổng tài sản quản lý trên mô hình quản lý quỹ hiện tại quá khiếm tốn. Đương nhiên, các quỹ sẽ không giao trị nhiều giống như nhà đầu tư cá nhân nhưng hiện tại nâng hạng cũng phục vụ nhà đầu tư trong nước”.

Để nâng cao chất lượng hàng hoá, chuyên gia khuyến nghị đẩy mạnh giảm sở hữu nhà nước ở những công ty, ngành mà Nhà nước không cần sở hữu chi phối hoặc kiểm soát. Đồng thời khuyến khích các DN trên UPCoM chuyển sang sàn niêm yết và nâng cao hoặc rà soát chuẩn niêm yết hoặc để các công ty tăng cường quản trị doanh nghiệp và minh bạch.

Bên cạnh đó, cần tiếp tục cải thiện hơn nữa chất lượng công bố thông tin: ví dụ tập trung vào chất lượng công bố thông tin ví dụ (1) giải thích sự biến động kết quả kinh doanh không đi vào bản chất; (2) lãnh đạo doanh nghiệp công bố thông tin ra công chúng nhưng lại dấu tên; hoặc (3) công bố thông tin trên diện hẹp qua một số hoạt động; và kiểm soát giao dịch của Ban lãnh đạo, ví dụ xem xét hạn chế hiện tượng công bố thông tin mua/ bán cổ phiếu nhưng lại không thực hiện mặc dù giá thị trường thấp hơn/ cao hơn giá dự kiến giao dịch mua/bán.

Kỳ vọng khối ngoại trở lại thị trường vào năm 2025

Cũng tại hội thảo, bàn về động thái của khối ngoại, TS Hồ Sỹ Hoà – Giám đốc Nghiên cứu và Tư vấn đầu tư, Công ty CP Chứng khoán DNSE cho rằng để khối ngoại trở lại cần 3 điều kiện: định giá, dự báo tăng trưởng ngành và tiến trình nâng hạng.

“Về định giá, P/E của Việt Nam đang ở mức 12x, tương đối hấp dẫn. Trong khi đó, thị trường Mỹ, dù nhà đầu tư nước ngoài hướng về thị trường phát triển, nhưng nhìn vào định giá S&P500 đang ở mức 23 lần thì không còn quá hấp dẫn”, ông Hoà cho biết.

Về tăng trưởng, trong 9 tháng đầu năm 2024, hầu hết các ngành đều tăng trưởng tích cực, ngoại trừ bất động sản ghi nhận mức giảm 40%. Tuy nhiên, theo ông Hoà, với định hướng của Chính phủ về tháo gỡ trái phiếu, nhìn tới năm 2025, đáo hạn trái phiếu rơi vào khoảng 250.000 tỷ đồng, trong đó đáo hạn trái phiếu bất động sản là 80.000 tỷ đồng và nếu được tháo gỡ, tăng trưởng doanh nghiệp sẽ duy trì đà tăng trưởng như 9 tháng đầu năm, tức là rơi vào khoảng 15-17%.

Giám đốc Nghiên cứu và Tư vấn đầu tư của DNSE cũng nói thêm, giải pháp căn cơ cho tiến trình nâng hạng CCP đã được mở hành lang pháp lý. Do đó, có thể kỳ vọng năm 2025, nhà đầu tư nước ngoài sẽ trở lại thị trường chứng khoán Việt Nam.

Hạ Anh - Theo Nhịp sống thị trường