Lời bình 9.11.2022 : Tồn kho bất động sản và Trái phiếu bds có quan hệ với nhau .Bds khó bán .Hàng có 10 mà bán chỉ 1,2 thì thiếu hụt tiền ..

Đặc trưng thị trường nhà đất là sử dụng đòn bẫy tài chính .thế nhưng ,do lạm phát tăng ,chính phủ phải siết tiền ra lưu thông đúng hướng ,tránh rủi ro .Vậy nên ,các doanh nghiệp sử dụng kênh trái phiếu để chờ giải phóng tồn kho sẽ gặp khó .Vì hạn trài phiếu đến mà không có tiền trả cho trái chủ . ... đó là thảm kịch ....2023.còn quý 4.2022 mới chỉ dàn nhạc bi thảm khởi bản dạo đầu mà thôi ...

9.11.2022 cánh chuồn trong bão ..

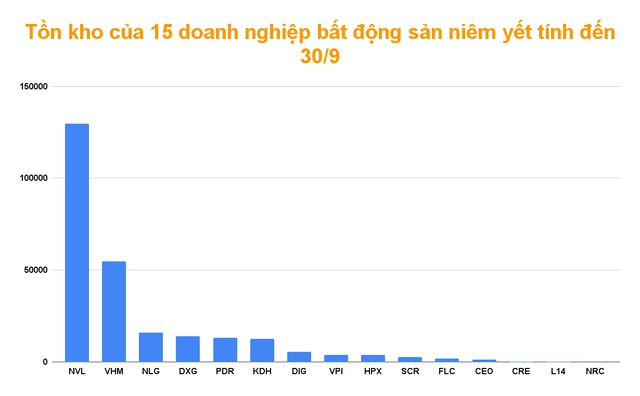

Tồn kho bất động sản đến 30.9.2022

Cụ thể, dẫn đầu danh sách là Công ty Cổ phần Tập đoàn Đầu tư Địa ốc No Va (NVL). Trong thời gian qua, đẩy mạnh phát triển các đại đô thị nghỉ dưỡng với quy mô hàng nghìn ha và tổng số tiền đầu tư lớn. Theo đó, tồn kho của doanh nghiệp này cũng tăng mạnh từ năm 2020 với 86.870 tỷ đồng tăng lên 110.000 tỷ đồng vào cuối năm 2021, tăng 26,7%. Tính đến ngày 30/9/2022, tồn kho của Novaland là hơn 129.648 tỷ đồng, tăng 17,7% so với cuối năm trước và bằng 50% tổng tài sản.

Hàng tồn kho của doanh nghiệp này chủ yếu là chủ yếu đến từ việc đẩy mạnh đầu tư phát triển tại các dự án Aqua City, NovaWorld Phan Thiet, NovaWorld Ho Tram chiếm 120.750 tỷ đồng, bao gồm các khoản chi phí tiền sử dụng đất, chi phí tư vấn thiết kế, chi phí xây dựng và các chi phí liên quan trực tiếp đến dự án.

Đáng chú ý, Vinhomes (VHM) có lượng tồn kho tăng mạnh mạnh nhất lên 55.668 tỷ đồng, tăng 30,4% so với quý trước và tăng gần 71% so với cuối năm 2021. Trong đó, 52.719 tỷ đồng đến từ bất động sản để bán đang xây dựng chủ yếu gồm tiền sử dụng đất, chi phí giải phóng mặt bằng, chi phí xây dựng và phát triển dự án Vinhomes Grand Park, dự án Vinhomes Smart City, dự án Vinhomes Ocean Park, dự án Vinhomes Ocean Park 2 - The Empire, dự án Vinhomes Ocean Park 3 - The Crown và các dự án khác.

Tiếp theo, Tập đoàn Nam Long (NLG), hàng tồn kho là 16.104 tỷ đồng, tăng nhẹ so với quý trước và giảm gần 8,8% so với cùng kỳ. Chủ yếu, tồn kho đến từ các bất động sản dang dở như Dự án Izumi, dự án Southgate, dự án Paragon Đại Phước, dự án Vàm Cỏ Đông (Waterpoint), dự án Hoàng Nam (Akari), dự án Cần Thơ, dự án Phú hữu,... và một số dự án khác.

Bên cạnh đó, Công ty Cổ phần Tập đoàn Đất Xanh (DXG) và Công ty Cổ phần Tập đoàn CEO (CEO), cũng có tỷ lệ hàng tồn kho tăng đáng kể. Cụ thể, hàng tồn kho của DXG là 14.108 tỷ đồng, tăng 12,1% so với quý trước và tăng 2,8% so với cuối năm ngoái, chủ yếu đến từ bất động sản dở dang chiếm 10.997 tỷ đồng. Còn hàng tồn kho của CEO là 1.463 tỷ đồng, tăng 58,5% so với quý trước và tăng 141% so với cuối năm 2021.

Tiếp sau sự kiện Tân Hoàng Minh, các lãnh đạo của Tập đoàn Vạn Thịnh Phát mới đây bị cáo buộc có hành vi vi phạm pháp luật ( gian dối) trong việc phát hành, mua bán trái phiếu trái quy định của pháp luật để chiếm đoạt tiền của nhà đầu tư trong giai đoạn 2018-2019. Tuy nhiên ,cũng nên lưu ý là các vi phạm này đều thể hiện rỏ trong báo cáo tài chính kế toán v. V đến uy ban chứng khoán và bộ tài chính .Sự kiện này có thể kích hoạt tâm lý tháo chạy trên thị trường tài chính.

Nguy cơ mất khả năng thanh toán trên thị trường trái phiếu ngày một lớn dần. Mới đây, Công ty cổ phần VKC Holdings thông báo tạm hoãn thanh toán lãi trái phiếu vào ngày 9-9 cho các trái chủ của đợt chào bán quy mô 200 tỉ đồng thực hiện cuối năm 2021.

Lý do được đưa ra là công ty phát hiện nhiều sai phạm nghiêm trọng trong quản lý tài chính và phát hành lô trái phiếu của ban lãnh đạo trước đây. Dù vậy, quyền lợi của trái chủ như thế nào thì VKC vẫn không đưa ra câu trả lời.

Kết thúc một chu kỳ bùng nổ

Kênh đầu tư cổ phiếu quá rủi ro, lãi tiền gửi tiết kiệm ngân hàng không hấp dẫn là lý do thúc đẩy các định chế tài chính và nhà đầu tư cá nhân tìm kiếm cơ hội với kênh trái phiếu doanh nghiệp những năm gần đây. Một số doanh nghiệp cũng thấy phát hành trái phiếu là sản phẩm huy động vốn tiềm năng, lại không chịu thủ tục chặt chẽ như phương thức vay vốn thông thường.

Kết quả là giai đoạn 2018-2021, thị trường trái phiếu tăng trưởng khá nóng. 2021 là năm bùng nổ nhất với khối lượng phát hành trong nước lên tới hơn 658.000 tỉ đồng, tăng 42% so với năm trước (theo Hiệp hội Trái phiếu Việt Nam, VBMA).

Tổng số đợt phát hành trên thị trường trong nước lên tới 1.033, quy mô trung bình của mỗi đợt là 636 tỉ đồng, gấp 2,8 lần so với năm 2020. Tính đến cuối năm ngoái, dư nợ trái phiếu doanh nghiệp chiếm khoảng 12% tổng dư nợ cả nền kinh tế.

Về chủ thể phát hành, nhóm ngân hàng thương mại chiếm tỉ trọng lớn nhất, với gần 40% khối lượng trái phiếu được phát hành, nhằm huy động vốn phục vụ tăng trưởng tín dụng cuối năm và tuân thủ các quy định theo Basel II. Đứng thứ hai là trái phiếu bất động sản, chiếm 35% tổng khối lượng phát hành.

Dù tăng trưởng mạnh mẽ nhưng tính đến cuối năm 2021, quy mô của thị trường trái phiếu doanh nghiệp so với GDP mới ở mức 14,75% - còn thấp so với một số nước trong khu vực như Malaysia (56%), Singapore (38%) hay Thái Lan (25%). Những con số đó khiến nhiều người tin rằng tương lai của thị trường trái phiếu doanh nghiệp Việt Nam vẫn còn hứa hẹn.

Nhưng sang 2022, thị trường bất ngờ "quay xe" khi Chính phủ bắt đầu các động thái siết chặt thị trường tài chính này. Các sự kiện như Tân Hoàng Minh càng khiến tâm lý nhà đầu tư thận trọng.

Ghi nhận của Vndirect cho thấy tổng giá trị trái phiếu doanh nghiệp phát hành quý 2-2022 chỉ đạt 111.814 tỉ đồng, giảm mạnh 43,7% so với cùng kỳ năm ngoái. Các doanh nghiệp có giá trị phát hành trái phiếu riêng lẻ lớn nhất trong quý gồm hai ngân hàng và một tập đoàn đa ngành.

Đáng chú ý, tổng giá trị phát hành của ngành bất động sản giảm mạnh, chỉ 12.248 tỉ đồng trong quý 2, giảm 78,2% so với cùng kỳ năm ngoái.

Rủi ro trập trùng

Mối quan hệ giữa trái phiếu doanh nghiệp và bất động sản là điều được giới phân tích rất lưu tâm, nhất là nhìn vào bài học của Trung Quốc từ biến cố Evergrande gần đây. Làn sóng phát hành khá dễ dàng trong năm qua khiến thị trường trái phiếu đứng trước nguy cơ lớn.

Khá nhiều doanh nghiệp thua lỗ hay lợi nhuận mỏng vẫn phát hành hàng nghìn tỉ đồng trái phiếu. Ngoài ra theo ghi nhận của VBMA, có khoảng 9% khối lượng trái phiếu phát hành năm 2021 không có tài sản bảo đảm, hoặc chỉ bảo đảm bằng cổ phiếu - một hình thức thế chấp rủi ro lớn xét theo biến động thị trường chứng khoán thời gian qua.

Trong cơ cấu người mua trái phiếu, có tới 62% nhà đầu tư sơ cấp là tổ chức tín dụng và công ty chứng khoán, và được phân phối lại trên thị trường thứ cấp cho nhà đầu tư cá nhân. Tuy nhiên, 3/4 trái phiếu lưu hành trên thị trường là của doanh nghiệp không niêm yết, với chỉ số tài chính không được công bố rộng rãi, tiềm ẩn nhiều rủi ro cho nhà đầu tư.

Ngoài ra, ước tính của Hãng Fiingroup cho thấy chỉ riêng ngành bất động sản đã chiếm gần 41% tổng giá trị đáo hạn. Áp lực đáo hạn trái phiếu tính riêng trong quý 4-2022 lên tới 79,67 nghìn tỉ đồng và sẽ tăng mạnh lên 316,51 nghìn tỉ đồng vào năm 2023. Có thể thấy dù giá trị trái phiếu đáo hạn đã giảm xuống đáng kể nhờ hoạt động mua lại, song áp lực đảo nợ vẫn rất lớn.

Vì vậy theo Fiingroup, các quý sắp tới được dự kiến sẽ là giai đoạn khó khăn cho các doanh nghiệp phải xoay xở dòng tiền trả nợ gốc và lãi trái phiếu do thị trường đã thu hẹp đáng kể từ đầu năm đến nay. Việc đáp ứng nghĩa vụ nợ sắp tới còn khó khăn hơn trong bối cảnh lãi suất được kỳ vọng sẽ tiếp tục leo thang.

Có thể thấy bữa tiệc bùng nổ trái phiếu nhiều năm qua đã đứng trước khúc quanh suy thoái và kết thúc. Thị trường sẽ cần được cơ cấu lại với các quy định chặt chẽ hơn nhằm tránh nguy cơ đổ vỡ hàng loạt, bảo vệ lợi ích của nhà đầu tư cá nhân, từ đó hướng đến một chu kỳ phát triển lành mạnh và trật tự hơn. ■

Cần một thị trường chuyên nghiệp

Chính phủ cũng đã nhìn ra nguy cơ hiện hữu trên thị trường trái phiếu doanh nghiệp khi ban hành nghị định 65/2022 sửa đổi bổ sung nghị định 153 về chào bán trái phiếu riêng lẻ, hướng tới mục tiêu nâng cao tiêu chuẩn phát hành trái phiếu và sàng lọc đối tượng được tham gia mua bán trái phiếu.

Với nhiều quy định mới, nghị định 65 được kỳ vọng sẽ góp phần gỡ khó cho các nhà phát hành và khai thông dòng vốn từ kênh huy động này. Cụ thể, nghị định quy định nhà đầu tư chứng khoán chuyên nghiệp ngoài nắm giữ danh mục ít nhất 2 tỉ đồng còn cần phải duy trì con số này bình quân trong 180 ngày liên tiếp. Điều này được cho sẽ ảnh hưởng lớn tới cơ cấu nhà đầu tư trái phiếu doanh nghiệp hiện nay.

LỜI BÌNH 22/10/2021 : Tính đến 30/6/2015, 10 ông lớn BĐS được niêm yết trên sàn chứng khoán có khoản tồn kho lên đến hơn 40.000 tỷ đồng, đa phần các tài sản này đều là chi phí xây dựng dở dang tại các dự án BĐS doanh nghiệp đang thực hiện.

THÁNG 12 NĂM 2018 SỐ CHÍNH THỨC CÔNG BỐ CỦA 10 CTY LỚN LÀ HƠN 200.000 TỶ

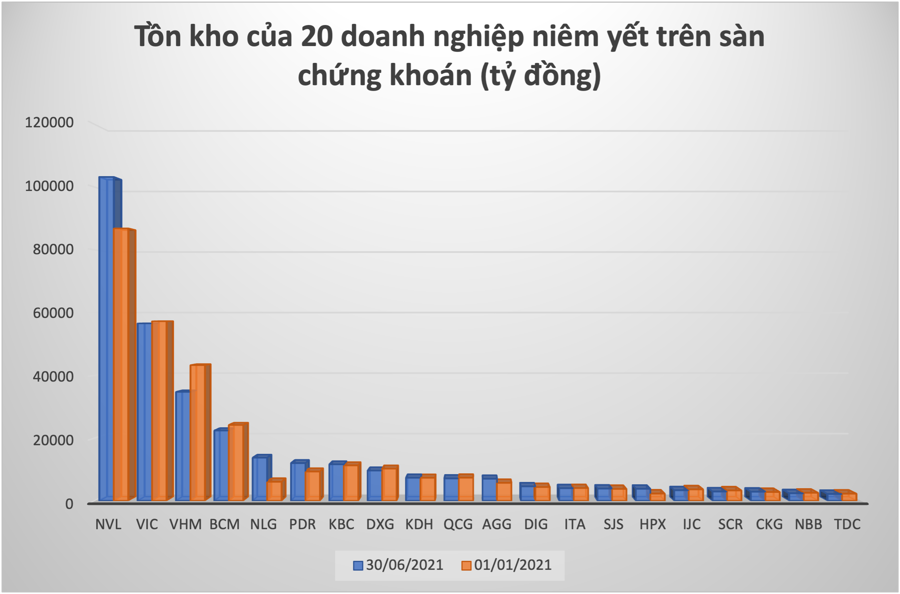

ĐẾN HẾT THÁNG 6 /2021 CON SỐ CỦA 20 DOANH NGHIỆP LỚN NIÊM YẾT ,TỒN KHO LÀ 315.000 TỶ . đÂY CHỈ LÀ PHẦN NỔI CỦA NÚI TỒN KHO ( CHƯA GỒM CỦA CTY NHÀ NƯỚC ,CTY CHƯA NIÊM YẾT V.V ) . CHUYÊN GIA TRONG NGHỀ LÂU NĂM DỰ TÍNH CON SỐ TỒN KHO THỰC ĐẾN 6/2021 KHÔNG DƯỚI CON SỐ 2.500.000 TỶ ,CAO HƠN 100 TỶ USD .80% số tiền đầu tư trung dài hạn ( có 25% tồn kho trên 15 năm gọi là đắp chăn đắp chiếu ) . Tồn kho là một thực tế trong kinh doanh ,trong kế toán . Với một thị trường Bất động sản của một đất nước có GPD tăng trưởng thực 8% liên tục 10 năm thì con số 100 tỷ USD tồn kho là không có vấn đề . Bởi lẽ Quỹ đất ,hạ tầng cho kế hoạch 10 năm tầm 30 tỷ USD ( đầu tư với giá cở 10 tỷ USD ) , hàng tồn chờ bán MA , chờ hoàn thiện bán sĩ trong 2 năm tầm 40 tỷ USD , các hàng tồn đầu tư trung hạn 5 năm tầm 30 tỷ USD .

Tuy nhiên trong bối cảnh suy thoái kinh tế kéo dài thì con số tồn kho 100 tỷ USd là tiềm ẩn nguy cơ . Đặc biệt là tồn kho đắp chiếu từ Doanh nghiệp Nhà nước hoặc Doanh nghiệp thân hữu đậm tầm 40 -50 tỷ USD . Tồn kho này gắn liền với khối nợ 10-15 năm của ngân hàng , của nợ Nước ngoài có bảo lảnh của nhà nước mà số tổng lên đến 400- 500 tỷ USD đang trở thành áp lực cực lớn lên lãi suất ngân hàng ( khó có thể giảm lãi vay với Doanh nghiệp ,dự án tốt từ đó làm giảm phát triển kinh tế dài hạn ) . Bài học Evergrand ngay bên Trung quốc là một cơ hội thức tĩnh cho các nhà quản trị kinh tế VN .

Ô sào ẩn sĩ 25.10.2021

Hơn 200.000 tỷ đồng tồn kho, đại gia địa ốc nào lo “méo mặt”?

20 doanh nghiệp niêm yết tồn kho bất động sản "chất đống" 315.000 tỷ đồng

An Nhiên -

Theo thống kê, hơn 20 doanh nghiệp bất động sản niêm yết có hàng tồn kho cao nhất tính đến thời điểm cuối tháng 6 /2021 là 315.781 tỷ đồng, tăng 6% so với con số đầu năm...

Một khảo sát đáng lưu ý mới đây của Hội môi giới bất động sản cho thấy, hơn 80% sàn giao dịch bất động sản không có doanh thu hoặc doanh thu rất thấp, 78% phải thực hiện cắt giảm nhân sự; 28% có nguy cơ giải thể, không còn tiền để trả cho nhân viên; 45% lao động trong các sàn thực hiện cắt giảm không còn thu nhập. Các doanh nghiệp môi giới bất động sản đang có nguy cơ phá sản hàng loạt...

Những con số trên đã phần nào phản chiếu được tình hình ngày càng xấu đi của thị trường bất động sản trong bối cảnh đại dịch Covid-19 làm chậm lại toàn bộ hoạt động của xã hội và ảnh hưởng đến túi tiền của người dân.

Đối với các chủ đầu tư, các nhà tạo lập thị trường, trong 6 tháng đầu năm 2021, lợi nhuận các doanh nghiệp niêm yết tăng 102,6%, cao hơn mức 38,2% so với cùng kỳ trong quý 1 nhờ giá tăng và sản lượng bán hàng tốt. Tuy nhiên, nếu chỉ nhìn vào doanh thu, lợi nhuận mà bỏ qua các chỉ số khác như hàng tồn kho thì không thể thấy được sức khoẻ tài chính của doanh nghiệp đang ở mức độ nào.

Theo thống kê, hơn 20 doanh nghiệp bất động sản niêm yết có hàng tồn kho cao nhất tính đến thời điểm cuối tháng 6 là 315.781 tỷ đồng, tăng 6% so với con số đầu năm.

Cụ thể, báo cáo tài chính soát xét bán niên 2021 của Công ty CP Phát triển Bất động sản Phát Đạt ghi nhận doanh thu tăng nhẹ không đáng kể so với năm ngoái, tuy nhiên, nhờ giá vốn hàng bán giảm, nên lợi nhuận gộp tăng gấp đôi đạt 790,6 tỷ đồng. Doanh thu hoạt động tài chính cũng tăng gấp 3 lần nhờ đó lợi nhuận sau thuế ghi nhận 502 tỷ đồng, tăng 81% so với năm ngoái.

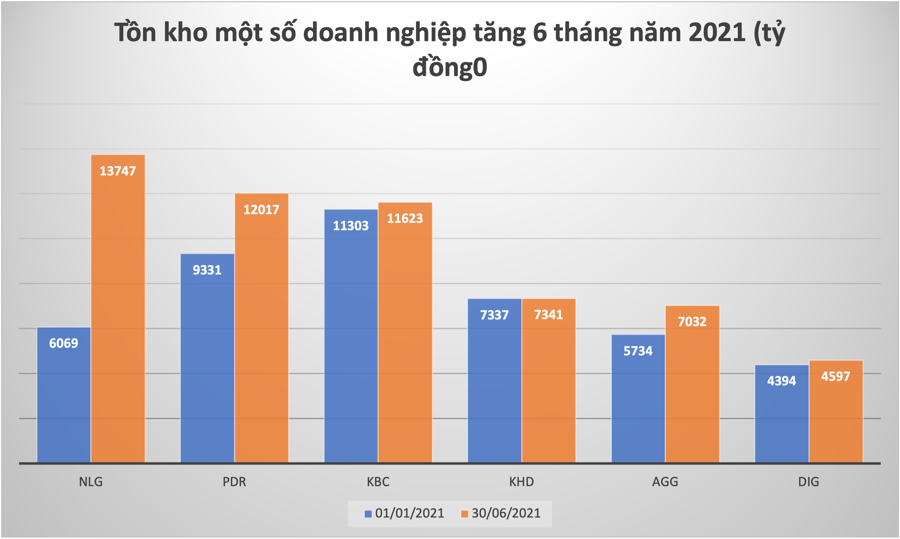

Hàng tồn kho của PDR tăng mạnh từ con số 9.331 tỷ đồng đầu năm lên 12.016 tỷ đồng tính đến thời điểm cuối tháng 6, chiếm 64% tổng tài sản. Hàng tồn kho hiện chủ yếu ở các dự án: The Everich 2, The Everich 3, Tropicana Bến Thành Long Hải, Bình Dương Tower, Nhơn Hội - Bình Định, Astral City Bình Dương.

Điều này diễn ra tương tự tại Công ty CP Đầu tư Nam Long, doanh thu bán hàng và cung cấp dịch vụ giảm nhẹ so với con số cùng kỳ năm ngoái, đạt 636,5 tỷ đồng, giá vốn hàng bán tăng mạnh dẫn đến lợi nhuận gộp còn 156 tỷ đồng, giảm 47%. Doanh thu hoạt động tài chính giảm mạnh trong khi đó chi phí tài chính chủ yếu là lãi vay tăng gấp 5 lần, chi phí bán hàng và quản lý doanh nghiệp cũng tăng cao dẫn đến NLG lỗ thuần từ kinh doanh 31,6 tỷ đồng. Trong khi cùng kỳ năm ngoái có lãi 215 tỷ đồng.

Thu nhập khác tăng mạnh 36 lần đạt 429 tỷ đồng là cứu cánh giúp cho NLG lãi sau thuế vẫn tăng gấp đôi so với năm ngoái, đạt 414 tỷ đồng. Thu nhập khác ở đây chính là lãi từ giao dịch trong kỳ NLG đã mua. 30% phần vốn góp của Portsville.Pte.Ltd trong Công ty TNHH Thành phố Waterfront Đồng Nai với giá chuyển nhượng 1.951,1 tỷ đồng. Tỷ lệ sở hữu của NLG tăng từ 35,1% lên 65,1% và Đồng Nai Waterfront trở thành công ty con của nhóm công ty.

Hàng tồn kho của NLG tăng mạnh từ con số 6.069 tỷ đồng đầu năm lên gấp đôi 13.747 tỷ đồng. Trong đó phần lớn là các dự án Izumi, Dự án Hoàng Nam Akari, Paragon Đại Phước, Waterpoint...Nợ phải trả của NLG cũng tăng mạnh từ 6.922 tỷ đồng lên 10.304 tỷ đồng trong đó chủ yếu tăng ở vay nợ ngắn hạn, 1361 tỷ đồng, tăng 46%.

Tại Bất động sản An Gia (AGG), 6 tháng năm nay, AGG ghi nhận doanh thu bứt phá, tăng gấp 10 lần năm ngoái, đạt 603 tỷ đồng. Lợi nhuận gộp 166 tỷ đồng, tăng 8 lần. Tuy nhiên, chi phí tài chính chủ yếu là lãi vay cũng biến động mạnh không kém dẫn đến lợi nhuận thuần từ hoạt động kinh doanh còn 208 tỷ đồng, tăng 27%. Sau khi trừ đi các khoản chi phí phát sinh, thuế, lợi nhuận sau thuế của AGG còn 196 tỷ đồng, tăng nhẹ so với con số 192 tỷ đồng năm ngoái.

Hàng tồn kho của An Gia tính đến cuối tháng 6 là 7.031 tỷ đồng, tăng 23% so với con số đầu năm. Các dự án bất động sản dở dang như The Sóng, West Gate, The Standard, Sky, Signial....Hầu hết các dự án này cũng đã được An Gia thế chấp để phát hành trái phiếu hoặc vay ngân hàng.

Một số doanh nghiệp khác theo ghi nhận cũng có tồn kho tăng như Nhà Khang Điền, Đô thị Kinh Bắc, Xây dựng Kiên Giang...

Tồn kho bất động sản của các doanh nghiệp niêm yết trên sàn chứng khoán bao gồm tồn kho thành phẩm và tồn kho bán thành phẩm.

Tồn kho thành phẩm là sản phẩm đã hoàn thiện như căn hộ, nhà ở đưa ra thị trường nhưng không được giao dịch, làm mất tính thanh khoản của doanh nghiệp, trở thành cục nợ có thể dẫn đến nguy cơ phá sản nếu không thể biến lượng hàng tồn thành tiền.

Còn tồn kho bán thành sản phẩm hay còn gọi là bất động sản dở dang chủ yếu ghi nhận giá trị quyền sử dụng đất, chi phí lãi vay đã được vốn hóa, chi phí thiết kế, chi phí xây dựng... của các dự án đang trong giai đoạn triển khai. Tồn kho này trong điều kiện kinh doanh bình thường không có gì đáng nói. Tuy nhiên, trong bối cảnh dịch bệnh khó khăn, việc giãn cách xã hội kéo dài khiến các dự án buộc phải chậm lại, dẫn đến dự án cứ "chềnh ềnh", không thể bán được, áp lực lên dòng tiền kinh doanh của doanh nghiệp.

Và những số liệu trên của 20 doanh nghiệp niêm yết chưa thể đại diện cho toàn bộ thị trường. Còn rất nhiều các doanh nghiệp bất động sản khác, nếu được thống kê đầy đủ, không ngoại trừ khả năng những con số này còn lớn hơn rất nhiều.

"Số liệu tồn kho của doanh nghiệp niêm yết chưa phản ánh được hết con số thực của hàng tồn kho trong lĩnh vực bất động sản trên cả nước. Còn nhiều doanh nghiệp khác chưa niêm yết… Hàng tồn kho có thể nằm trong nhóm dự án vướng mắc về pháp lý, bị dừng triển khai, do giãn cách xã hội kéo dài không thực hiện được, do năng lực chủ đầu tư yếu kém, không ra được sản phẩm làm tăng gánh nặng chi phí, lãi vay ngày càng lớn… Lượng hàng tồn kho bất động sản tăng lên trong trường hợp xấu sẽ trở thành gánh nặng cho doanh nghiệp nói riêng và cho nền kinh tế nói chung”, một chuyên gia Bất động sản nhấn mạnh với VnEconomy.

NGÀY 21/12/2018 Lượng tồn kho bất động sản đã tăng vọt trong 5 năm qua, còn tốc độ xử lý hàng tồn chậm lại đáng kể. Tín dụng bị siết chặt nhiều năm nhưng điều lạ là vốn ngân hàng càng “chảy” mạnh vào các doanh nghiệp lớn thì khối tồn kho và nợ phải trả càng tăng “khủng”.

Ngân hàng vẫn “bơm” vốn tài trợ cho các doanh nghiệp bất động sản thông qua kênh tín dụng và trái phiếu

“Núi tồn kho” của 10 công ty lớn

Theo báo cáo của Hiệp hội bất động sản TP.HCM (HoREA) ngày 21/12/2018, tổng giá trị tồn kho của 65 công ty bất động sản niêm yết đến thời điểm báo cáo là hơn 201.921 tỷ đồng. Con số tồn kho này đã cao gấp đôi thời điểm đầu năm 2013 –là đỉnh điểm thị trường “đóng băng” chỉ ở mức 128.548 tỷ đồng (đến hết tháng 11/2018 tồn kho giảm mạnh chỉ còn 22.2976 tỷ đồng, chưa tính tồn kho phát sinh từ năm 2013 đến nay).

Trong 5 năm qua, các doanh nghiệp vẫn tiếp tục mở rộng đầu tư dự án, thi công tiếp công trình dở dang, tăng nguồn cung sản phẩm… nên quy mô hàng tồn kho lớn hơn. Cơ cấu hàng tồn kho bao gồm: tồn kho trong quá trình phân phối, lưu thông; tồn kho theo kế hoạch bán hàng, tồn kho do chưa tiêu thụ được.

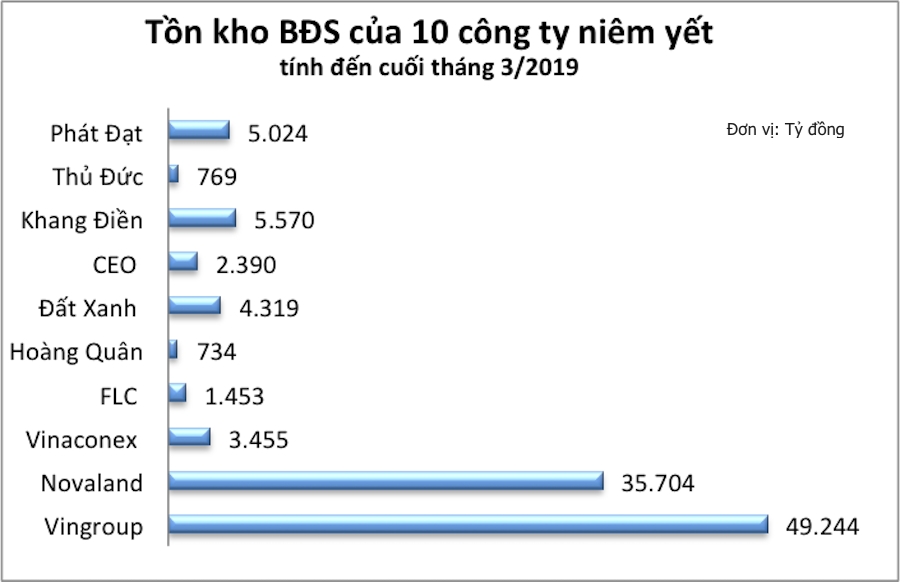

Tổng hợp từ báo cáo tài chính của 10 công ty lớn gồm: Vingroup, NovaLand, Vinaconex, FLC, Hoàng Quân, Đất Xanh, CEO, Khang Điền, Thủ Đức, Phát Đạt… cho thấy, tổng giá trị hàng tồn kho bất động sản của nhóm này đã tăng rất nhanh trong 5 năm qua. Tính đến cuối quý 1/2019, nhóm 10 công ty này đang “ôm” hơn 108.662 tỷ đồng hàng tồn kho bất động sản và bằng khoảng 50% tồn kho của 65 công ty mà HoREA thống kê ở thời điểm cuối 2018.

Tổng giá trị hàng tồn kho BĐS của 10 công ty niêm yết lớn là hơn 108.662 tỷ đồng. Nguồn: Báo cáo tài chính quý 1/2019 của doanh nghiệp

Sở hữu lượng tồn kho bất động sản lớn nhất là Tập đoàn Vingroup (mã: VIC) với hơn 49.244 tỷ đồng hàng tồn tính đến hết tháng 3/2019, gồm: dự án đang xây dựng và hàng sẵn sàng để bán. Số tồn kho hiện giảm 560 tỷ đồng so với hồi đầu năm nay song lại tăng gấp 2,5 lần so với cuối năm 2013 (chỉ ở mức 19.829 tỷ đồng). Chỉ hơn 5 năm, tồn kho bất động sản của tập đoàn này đã tăng thêm gần 20 nghìn tỷ đồng.

Do đặc thù lĩnh vực bất động sản có chu kỳ đầu tư kéo dài nhiều năm, phân kỳ bán hàng theo giai đoạn, tiêu thụ gặp khó, kế hoạch đầu tư gối đầu dự án mới… nên lượng tồn kho phát sinh là bình thường, thậm chí có xu hướng ngày càng “phình” to theo quy mô phát triển.

Nếu như năm 2013 tồn kho của Vingroup chủ yếu nằm ở 6 dự án như Khu đô thị Vinhomes Riverside, Royal City, Time City, Vinpearl Hội An – Nha Trang- Đà Nẵng… thì trong 5 năm qua, công ty đã đầu tư thêm vài chục dự án, mà các dự án rất lớn có lượng tồn kho cao như: Vinhomes Central Park, Metropolis, Khu đô thị Vincity…

Năm 2018, Vingroup ghi nhận doanh thu thuần chuyển nhượng bất động sản là 83.272 tỷ đồng, tăng thêm 20.709 tỷ đồng so với năm trước và nhờ đó giảm bớt tồn kho trên sổ sách. Nhưng quý 1/2019 chỉ ghi nhận 8.430 tỷ đồng doanh thu bán bất động sản, giảm 58% so với cùng kỳ năm trước và bằng 17% lượng tồn kho.

Không kém cạnh Vingroup, “ông lớn” địa ốc phía Nam là Novaland (mã: NVL) cũng liên tục tăng quy mô hàng tồn kho trong nhiều năm qua. Tính đến cuối quý 1/2019, Novaland có hơn 35.704 tỷ đồng hàng tồn kho bất động sản. Cụ thể, giá trị bất động sản đang xây dựng dở dang lên tới 26.200 tỷ đồng, tăng thêm gần 6.000 tỷ so với cuối năm 2018. Trong đó, hàng tồn kho bất động sản đã hoàn thành và hàng hoá bất động sản lần lượt là 9.359 tỷ đồng và 146 tỷ đồng… Tồn kho của Novaland đã tăng gấp 6 lần so với hồi cuối 2013 chỉ có 5.839 tỷ đồng.

Trong năm 2018, doanh thu thuần bán bất động sản của Novaland là 14.864 tỷ đồng, tăng 36% so với năm trước. Đến quý 1/2019 ghi nhận thêm 4.757 tỷ đồng doanh thu, gấp đôi cùng kỳ năm trước song mới chỉ bằng 20% lượng tồn kho.

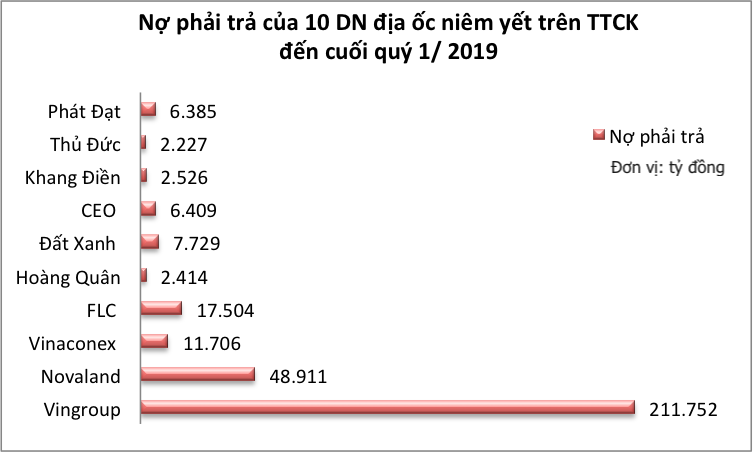

Cùng với hàng loạt dự án lớn được đầu tư, Nợ phải trả của Novaland cũng tăng nhanh chóng lên tới 48.911 tỷ đồng, xấp xỉ 2,13 tỷ USD và áp lực cân đối tài chính trả nợ có lẽ không hề dễ dàng đối với công ty này.

Không chỉ tồn kho lớn, 10 công ty địa ốc đối mặt với gánh Nợ phải trả tổng cộng hơn 317.563 tỷ đồng

Tương tự, các công ty còn lại cũng đang “ôm” tồn kho bất động sản từ vài trăm tỷ đồng đến hàng chục nghìn tỷ đồng, mà xu hướng tăng quy mô tồn kho rõ rệt. Đến cuối tháng 3/2019, giá trị tồn kho bất động sản của Vinaconex (mã: VCG) là 3.455 tỷ đồng, Tập đoàn FLC (mã: FLC) có 1.453 tỷ đồng, Hoàng Quân (HQC) là 734 tỷ đồng (công ty mẹ), Tập đoàn Đất Xanh (mã: DXG) là 4.319 tỷ đồng, CEO Group (mã: CEO) là 2.390 tỷ đồng, Khang Điền (mã: KDH) là 5.570 tỷ đồng, Thủ Đức (mã: TDH) là 769 tỷ đồng, Phát Đạt 5.024 tỷ đồng.

Lấy đâu tiền trả nợ tỷ đô?

Mới đây, Bộ Xây dựng đã có báo cáo đánh giá về thị trường bất động sản Việt Nam cho biết lượng hàng tồn kho cũ đã giảm phần lớn, chỉ còn trên dưới 20% tồn kho so với thời kỳ “đỉnh” khủng hoảng năm 2013. Song tốc độ xử lý hàng tồn kho đã chậm lại đáng kể. So với giai đoạn 2013 – 2016, việc giải quyết hàng tồn kho giai đoạn 2017 – 2018 đã giảm tới vài lần bởi rất nhiều dự án gặp khó khăn về chuyển nhượng đổi chủ, không thể thanh lý…

Điều ít được công bố là tình trạng “sức khoẻ” tài chính của chủ dự án ra sao sau 5 năm tái cơ cấu? Khối nợ xấu từ bất động sản của hệ thống ngân hàng đã được xử lý dần dần, song tốc độ khá chậm và nợ xấu mới vẫn tiếp tục phát sinh.

Nhóm 10 công ty bất động sản lớn như Vingroup, Novaland, FLC, Vinaconex, Phát Đạt, Khang Điền… vẫn đang quay cuồng trong vòng xoáy “vay nợ – trả nợ” để tạo dòng tiền đầu tư, kinh doanh lưu chuyển dương.

Theo thống kê, đến cuối quý 1/2019, tổng nợ phải trả của 10 công ty địa ốc cũng tăng vọt lên tới 317.563 tỷ đồng dù suốt 5 năm thị trường tiêu thụ khó khăn, tồn kho tăng cao, siết chặt tín dụng… Đáng ngạc nhiên, các tổ chức tín dụng vẫn duy trì “bơm” vốn cho 10 công ty này với tổng dư nợ cuối tháng 3/2019 là hơn 134.112 tỷ đồng, tương đương 5,83 tỷ USD.

Cụ thể, Vingroup được các tổ chức tín dụng trong và ngoài nước “hậu thuẫn” vốn vay rất lớn, dư nợ lên tới 92.100 tỷ đồng tính đến hết tháng 3/2019. Nợ vay được đảm bảo bằng chính các dự án bất động sản, quyền thu nợ, cổ phiếu, tài sản khác… tại nhóm nhà băng thân hữu như Techcombank, BIDV, Vietinbank, Vietcombank.

Cùng với tồn kho tăng “khủng”, đến hết quý 1/2019, Nợ phải trả của Vingroup cũng đã tăng vượt mức 211.752 tỷ đồng, tương đương hơn 9,3 tỷ USD.

Hay Novaland được 12 ngân hàng cho vay với tổng dư nợ cuối quý 1/2019 lên tới 26.061 tỷ đồng, chủ yếu vốn vay đến từ Vietinbank, VPBank, Vietcombank, Sacombank, KienlongBank… Khoản vay lớn nhất là 2.000 tỷ đồng mà NovaLand vay từ VPBank với thời hạn 4 năm, được thế chấp bằng cổ phần và vốn góp của công ty con, công ty liên kết của Novaland, quyền tài sản phát sinh từ đền bù giải tỏa đất ở quận 2, TP. HCM. Ngoài ra, Vietinbank cũng ưu ái cho Novaland vay vốn với dư nợ cuối kỳ hơn 1.126 tỷ đồng.

Ngoài ra, Novaland còn tích cực huy động vốn trái phiếu từ 10 tổ chức tín dụng, tập đoàn lớn… do các điều kiện vay và tài sản bảo đảm có phần “dễ thở” hơn so với khoản tín dụng. Số nợ trái phiếu của Novaland đến cuối tháng 3/2019 lên tới 12.205 tỷ đồng, chiếm 1/4 tổng nợ phải trả.

Một điểm lưu ý là Novaland đã dùng chính cổ phần NVL thuộc sở hữu của cổ đông để đảm bảo các khoản nợ trái phiếu, kèm thêm tài sản khác. Tuy vậy, việc nhận thế chấp bằng cổ phiếu luôn tiềm ẩn rủi ro lớn cho ngân hàng, nhất là khi giá cổ phiếu giảm mạnh trên thị trường hoặc doanh nghiệp phá sản thì cổ phiếu sẽ thành 0 đồng.

Theo các chuyên gia tài chính, nếu dòng vốn tập trung quá nhiều vào một hoặc nhóm doanh nghiệp lớn thì có rủi ro khi tình hình kinh doanh bết bát, việc xử lý thu hồi nợ sẽ rất khó khăn, nguy cơ mất vốn… như bài học cay đắng mà 12 tổ chức tín dụng đã phải xắn tay “giải cứu” Hoàng Anh Gia Lai. Do đó, khối nợ ngân hàng 5,83 tỷ USD của nhóm 10 công ty nêu trên đặt ra câu hỏi về khả năng cân đối tài chính trả nợ có khả thi hay không?

Theo Nam Dương/Kinh tế môi trường

Tính đến 30/6/2015, 10 ông lớn BĐS được niêm yết trên sàn chứng khoán có khoản tồn kho lên đến hơn 40.000 tỷ đồng, đa phần các tài sản này đều là chi phí xây dựng dở dang tại các dự án BĐS doanh nghiệp đang thực hiện.

Nhìn vào số liệu công bố từ các báo cáo kết quả kinh doanh 6 tháng đầu năm từ các doanh nghiệp BĐS đang niêm yết trên sàn chứng khoán cho thấy số lượng hàng tồn kho BĐS vẫn còn rất lớn. Chỉ tính sơ bộ 10 đại gia địa ốc có số lượng tồn kho BĐS lớn thì con số này đã lên tới hơn 40.000 tỷ đồng.

Tính đến 30/6/2015, khoản mục hàng tồn kho của Tổng Công ty Phát triển Đô thị Kinh Bắc-CTCP (KBC) vẫn ở mức cao với 8.097 tỷ đồng tăng 6,32%% so với số dư đầu năm. Hàng tồn kho của công ty là chi phí xây dựng dở dang tại các dự án xây dựng khu công nghiệp và nhà thu nhập thấp trong đó lớn nhất là dự án KCN và KĐT Tràng Cát (3.257 tỷ đồng), dự án KCN Tân Phú Trung (2.602 tỷ đồng).

Trong nhóm công ty có lượng tồn kho lớn còn phải kể tới Công ty CP Đầu tư Phát triển đô thị và KCN Sông Đà (SJS) với 4.588 tỷ đồng trong đó dự án khu đô thị Nam An Khánh chiếm 2.322 tỷ đồng, Dự án KĐT mới Hòa Hải – Đà Nẵng chiếm 1.108 tỷ đồng. Hàng tồn kho của SJS sử dụng là tài sản đảm bảo để vay các khoản vay của ngân hàng.

Công ty cổ phần phát triển BĐS phát đạt (PDR) cũng nằm trong tốp những ông lớn có lượng tồn kho lớn. Theo báo cáo tài chính của Phát Đạt , tính đến cuối quý 2/2015, tổng giá trị hàng tồn kho (giá trị đầu tư dở dang các dự án) của công ty đạt 5.590 tỷ đồng, tập trung chủ yếu vào 2 dự án The EverRich 2&3.

Công ty cổ phần đầu tư và công nghiệp Tân Tạo (ITA) cũng là một trong những quán quân về lượng tồn kho. Tính đến ngày 30/6/2015, lượng hàng tồn kho của doanh nghiệp này ở mức 4.410 tỷ đồng. Hàng tồn kho của ITA là các chi phí phát sinh trong quá trình phát triển các khu công nghiệp và các dự án BĐS dở dang, bao gồm chi phí đền bù giải phóng mặt bằng, chi phí lãi vay vốn hóa và xây dựng cơ sở hạ tầng. Tồn kho chủ yếu của ITA tập trung tại KCN Tân Đức (1.194 tỷ đồng) và Khu E-City Tân Đức (1.023 tỷ đồng).

Có giá trị tồn kho gần với tồ kho của ITA là CTCP Phát triển hạ tầng kỹ thuật (IJC ). Theo báo cáo kết quả kinh doanh quý 2/2015, hàng tồn kho chiếm phần lớn trong cơ cấu tài sản IJC với 4.315 tỷ đồng. Trong đó, công trình khu đô thị IJC có số dư cuối quý 2 là 2.144 tỷ đồng. Công trình này đang trong quá trình xây dựng, phần lớn hàng tồn kho ở dự án này phản ánh chi phí chuyển quyền sử dụng đất.

Còn lại một số dự án khác của IJC với tổng giá trị 2.322 tỷ đồng đang được dùng để thế chấp đảm bảo các khoản vay của Ngân hàng BIDV, Ngân hàng Bản Việt, Ngân hàng Đông Nam Á chi nhánh Bình Dương và để đảm bảo cho việc phát hành trái phiếu của Công ty được mua bởi Ngân hàng thương mại cổ phần Tiên Phong Chi nhánh Bình Dương.

Công ty CP Đầu tư Năm Bảy Bảy (NBB) cũng nằm trong tốp công ty có lượng tồn kho lớn với 2.520 tỷ đồng hàng tồn kho tính đến ngày 30/6/2015. Trong đó chủ yếu nằm trong chi phí sản xuất, kinh doanh dở dang tại các dự án khu căn hộ cao tầng NBB2 (673 tỷ đồng), khu căn hộ cao tầng NBB3 (430 tỷ đồng) khu phức hợp Bình Chánh NBB4 (297 tỷ đồng).

Quốc Cường Gia Lai (QCG) cũng là một trong những doanh nghiệp BĐS nằm trong top đầu về hàng tồn kho. Theo báo cáo tài chính của công ty này, tính đến 30/6/2015 giá trị hàng tồn kho ở mức 3.963 tỷ đồng, chủ yếu là các dự án đang triển khai dở dang. Trong đó, đáng chú ý Dự án khu dân cư Phước Kiển chiếm đến hơn 70% giá trị hàng tồn kho với 2.843 tỷ đồng, tiếp đến là Dự án chung cư QCGL II với 378 tỷ đồng hàng tồn kho.

Hàng loạt "ông lớn" khác cũng đang tồn kho tới hàng nghìn tỷ đồng. Đáng chú ý như Công ty CP Đầu tư Xây dựng Bình Chánh (BCI), Tính đến 30/6/2015, hàng tồn kho của BCI ở mức 2.142 tỷ đồng tăng nhẹ so với đầu kỳ trong đó chi phí đầu tư cơ sở hạ tầng 2.128 tỷ đồng chiếm tới 99% trong tổng giá trị hàng tồn kho.

Mới đây, Sở Xây dựng TP.HCM đã có báo cáo về BCCI, trong đó nêu rõ nhiều sai phạm của Công ty trong việc xây dựng hạ tầng kỹ thuật và theo quy hoạch được duyệt tại 21/24 dự án. BCCI còn tự ý cho thuê đất công trình công cộng của dự án để xây dựng quán ăn, nhà hàng, sân tennis, quán cà phê, bãi giữ xe, làm thay đổi chức năng mục đích sử dụng đất. Và vào đầu tháng 7.2015, Thanh tra TP.HCM đã công bố quyết định thanh tra toàn diện tại dự án chung cư Tân Tạo 1 của Công ty.

Ngoài ra, còn nhiều đại gia khác cũng đang mắc kẹt với lượng hàng tồn kho lớn. Đơn cửa như Sacomreal (SCR) với gần 1.970 tỷ đồng còn đang tồn kho ở các dự án.

Hay như CTCP Đầu tư Kinh doanh nhà Khang Điền (KDH) cũng là 1 trong những ông lớn BĐS có lượng tồn kho ở mức cao, tính đến 30/06/2015, Nhà Khang Điền có 2.512 tỷ đồng hàng tồn kho tăng 21% so với số dư đầu kỳ, nằm phần lớn ở một số dự án như Phú Hữu 756,2 tỷ, Trí Minh Phú Hữu 365 tỷ, Long Trường 239,87 tỷ, Nhà phố Phú Hữu 342,2 tỷ, Quốc tế Phú Hữu 148 tỷ, Bình Trưng Đông 155 tỷ, Tháp Mười Phước Long B 131,2 tỷ…

Dù lượng tồn kho của các doanh nghiệp BĐS tính đến tháng 6/2015 vẫn ở mức cao nhưng so với các năm trước con số này cũng đã giảm khá nhiều. Nguyên nhân bởi gần đây thị trường địa ốc đã có nhiều tín hiệu khởi sắc, người mua nhà cũng như nhà đầu tư đã lấy lại được niềm tin và quay lại với thị trường này. Thanh khoản thị trường địa ốc cũng tăng rõ rệt, dẫn tới tồn kho bất động sản giảm mạnh trong nhiều quý vừa qua.

Theo số liệu từ Bộ Xây dựng, 6 tháng đầu năm 2015, thị trường BĐS đã ghi nhận sự khởi sắc tại tất cả các phân khúc, đặc biệt là phân khúc căn hộ. Trong 6 tháng đầu năm tại Hà Nội có khoảng 9.250 giao dịch thành công, gấp hơn 2 lần so với cùng kỳ năm ngoái. Lượng giao dịch thành công có ở hầu hết các phân khúc từ bình dân đến cao cấp. Và tại TP. Hồ Chí Minh có khoảng 8.750 giao dịch thành công, gấp hơn 2 lần cùng kỳ năm ngoái; lượng giao dịch chủ yếu từ các căn hộ 70 - 90 m2, các nền đất và nhà riêng lẻ có vị trí tốt, đi lại thuận tiện, giá cả hợp lý.

Theo thống kê của Bộ Xây dựng, tổng giá trị tồn kho tính tới ngày 20/4/2015 còn khoảng 68.782 tỷ đồng. Con số này giảm khoảng 46,5% so với quý 1 năm 2013. Hiện nay, trên thị trường Hà Nội còn tồn kho khoảng 8869 tỷ đồng, giảm 48% so với đầu 2013. Tại Tp.HCM còn tồn kho khoản trên 13.500 tỷ, giảm gần 53% so với đầu 2013.

Hàng tồn kho trong báo cáo tài chính là những tài sản:

(a) Được giữ để bán trong kỳ sản xuất, kinh doanh bình thường.

(b) Đang trong quá trình sản xuất, kinh doanh dở dang.

(c) Nguyên liệu, vật liệu, công cụ, dụng cụ để sử dụng trong quá trình sản xuất, kinh doanh hoặc cung cấp dịch vụ.

Thanh Ngà - Theo Trí thức